Prazo para declarar o Imposto de Renda está acabando; saiba o que fazer

O prazo para acertar as contas com o leão está acabando. A data final para entregar a Declaração de Imposto de Renda 2023 é quarta-feira, 31 de maio. Quem não entregar a declaração a tempo pode estar sujeito a multas e uma série de penalidades.

Pensando em facilitar a vida do contribuinte, a Receita Federal disponibiliza uma declaração pré-preenchida em seu site, na aba “Meu Imposto de Renda”, no portal e-CAC e também no aplicativo “Meu Imposto de Renda”, disponível em smartphones e tablets com sistema Android e iOS. Para acessar o serviço é preciso ter uma conta ouro ou prata no site Gov.br, do Governo Federal (veja como aumentar o nível de segurança da sua conta no final do texto).

Possui dúvidas sobre a declaração? O Comércio conversou com o especialista Marcelo Magnani a respeito do tema.

Marcelo Magnani, é Contador (CRC PR 044564/O-3), Perito Contábil (CNPC n° 5238), Administrador, Pós-graduado em Administração Contábil e Auditoria, atua 29 anos na área, e é sócio-administrador do escritório de contabilidade Magnani Assessoria Contábil Ltda., localizado à Rua D. Pedro II, nº 74, no centro de União da Vitória.

Confira:

Jornal O Comércio (JOC): O que é o Imposto de Renda?

Marcelo Magnani (MM): O Imposto de Renda é uma tributação federal cobrada pelo Governo a cada ano sobre os ganhos de uma Pessoa Física ou Jurídica. A Declaração de Ajuste Anual de Imposto de Renda serve, basicamente, para informar os rendimentos que foram recebidos, sejam eles tributáveis ou não tributáveis, ou seja, mesmo que você não tenha que pagar nada, é essencial declará-los. O prazo para entrega da Declaração do Imposto de Renda de 2023, referente ao ano-calendário 2022, é de 15 de março até às 23H59 de 31 de maio de 2023.

(JOC): Quem precisa declarar o imposto?

(MM): Está obrigada a entregar a Declaração de Imposto de Renda 2023, a pessoa física que:

- Recebeu rendimentos tributáveis em 2022 superior a R$28.559,70;

- Recebeu rendimentos isentos, não tributáveis ou tributados exclusivamente na fonte,cuja soma foi superior a R$40.000,00;

- Obteve, em qualquer mês, ganho de capital na alienação de bens ou direitos sujeito à incidência do Imposto;

- Realizou operações de alienação em bolsas de valores cuja soma foi superior a R$ 40.000,00 ou com apuração de ganhos líquidos sujeitas à incidência do imposto;

- Obteve receita bruta superior a R$ 142.798,50 em atividade rural;

- Teve posse ou a propriedade de bens ou direitos superior a R$ 300.000,00;

- Passou à condição de residente no Brasil em qualquer mês e nesta condição encontrava-se em 31 de dezembro; ou

- Optou pela isenção do Imposto sobre a Renda incidente sobre o ganho de capital auferido na venda de imóveis residenciais, caso o produto da venda seja aplicado na aquisição de imóveis residenciais, localizados no País, no prazo de 180 (cento e oitenta) dias.

(JOC): O que uma pessoa precisa saber antes de declarar o imposto?

(MM): Antes de tudo, saber se está na obrigatoriedade de entrega da declaração, analisar os critérios e fazer um cálculo rápido para saber se está na obrigação de declarar imposto de renda.

Estando na obrigatoriedade, tenha muita atenção para não cometer nenhum erro e acabar caindo na malha fina, ficando assim sujeito a multas.

O ideal é adquirir o costume de registrar mensalmente em uma planilha as suas receitas, os gastos, os rendimentos de investimentos, os bens adquiridos e outras informações importantes para a declaração do Imposto de Renda.

Separe toda a documentação, sejam eles físicos ou virtuais, necessários para comprovar as informações.

(JOC): É possível declarar o imposto por conta própria?

(MM): É possível sim fazer a declaração de Imposto de Renda por conta própria, porém não é o mais indicado. Deve-se observar os prazos, documentações pertinentes, lançar corretamente os dados nas fichas específicas no programa para não cometer erros na hora de fazer a declaração.

Quando o contribuinte não declara de maneira correta os dados, ele cai na malha fina. A Receita Federal faz o cruzamento dos dados e, se a irregularidade for comprovada, gera multa. Elas variam entre 20 até 225% do imposto, dependendo do tipo de divergência encontrada.

Os profissionais capacitados, estão por dentro de todas as regras para que você não caia na malha fina. Além disso, como eles entendem do assunto, eles conhecem os caminhos e possibilidades legais para que você consiga deduzir realmente todas as suas despesas, pois elas também têm regras e exceções.

(JOC): O que é preciso constar na declaração?

(MM): Na hora de preencher a declaração do Imposto de Renda, é importantíssimo obter todos os documentos necessários. Apesar de trabalhosa, é uma parte importante no processo, pois toda a documentação é fundamentada na hora de preencher a declaração ou conferir os dados com a declaração pré-preenchida.

Os principais documentos para a declaração são:

- Documentos pessoais do declarante titular, como CPF, comprovante de residência, título de eleitor;

- CPF dos dependentes ou alimentados.

- Rendimentos das fontes pagadoras;

Rendimentos financeiros;

Empréstimos Financeiros, Financiamento Habitacional, e demais empréstimos e financiamentos;

Plano de Saúde;

Plano Previdência Privada;

- Pagamentos à Hospitais, Médicos, Clínicas Médicas, Dentistas, Fonoaudiólogos, Psicólogos, Fisioterapeutas, Terapeutas ocupacionais;

Pagamentos com educação (Titular e dependentes);

Pensão alimentícia;

Aluguéis recebidos e pagos;

Consórcios;

Pagamentos à advogados, arquitetos, engenheiros e demais profissionais liberais.

Bens imóveis;

Veículos;

- Quantias em moeda estrangeira;

Notas de corretagem dos investimentos em ações.

(JOC): O que é, e quais são as deduções possíveis na declaração de Imposto de Renda?

(MM): O imposto de renda é calculado aplicando um percentual sobre a base de cálculo. A base de cálculo é tudo que a pessoa recebeu de rendimentos tributáveis, menos as despesas dedutíveis. Ou seja, quanto menor a base de cálculo, menor o imposto. Quanto maior as despesas dedutíveis, menor o imposto.

Despesa dedutível é o valor que pode ser legalmente reduzido dos seus rendimentos, fazendo com que sua base de cálculo do imposto seja menor, e consequentemente você pague menos imposto.

A lei prevê como despesas dedutíveis: dependentes, saúde, educação, previdência, pensão alimentícia e livro-caixa.

É muito importante que toda despesa informada na declaração esteja amparada por documentos (recibo, nota fiscal, comprovante de pagamento etc.) que contenham a identificação (CPF ou CNPJ) tanto de quem recebeu o serviço como de quem o prestou.

(JOC): O que pode acontecer caso o contribuinte não declare o Imposto de Renda?

(MM): A Receita Federal cobra multa de quem está obrigado a entregar a declaração e não fizer até o fim do prazo. O valor da multa é de 1% ao mês, sobre o valor do imposto de renda devido, limitado a 20% do valor do imposto de renda, sendo o valor mínimo da multa de R$ 165,74.

Se a multa não for preocupação suficiente, saiba que não enviar a declaração pode gerar muita dor de cabeça. Veja alguns desses possíveis problemas:

Quem não declarou e nem pagou a multa tem seu nome adicionado ao Cadastro Informativo dos Créditos não Quitados de Órgãos e Entidades Estaduais (Cadin).

Adição do status de “pendente de regularização no seu CPF; com CPF não regularizado você fica impedido de: tirar um passaporte; fazer movimentações financeiras; ficar sem acesso ao Pix, já que as instituições financeiras podem impedir alguns tipos de transações; obter crédito, seja ele um empréstimo ou um cartão de crédito; assumir cargos públicos.

Portanto, é preciso ficar atento às regras e prazos.

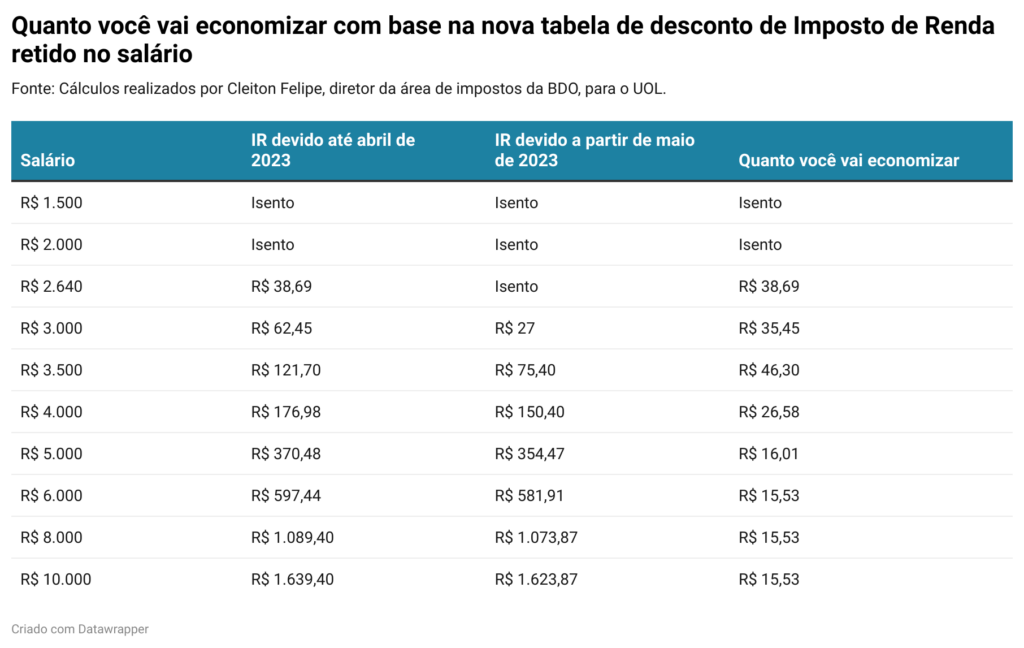

(JOC): O que muda, na prática, com relação a atualização da tabela do Imposto de Renda?

(MM): Na prática, empregados, autônomos, aposentados, pensionistas e outras pessoas físicas que recebam até R$ 2.640,00 não terão que pagar imposto de renda, nem na fonte, nem na declaração de ajuste anual, e quem ganhar acima disso pagará apenas sobre o valor excedente.

Dessa forma, a nova regra para alíquotas e isenção de 2023 será aplicada somente aos rendimentos recebidos a partir de 1º de maio deste ano, quando houve a mudança, e que deverão estar na declaração do IRPF 2024 (ano-base 2023).

(JOC): A atualização da tabela altera a obrigatoriedade de entrega de declaração de Imposto de Renda para quem recebeu R$ 28.559,70 no ano base de 2022?

(MM): O contribuinte deverá analisar não só a renda tributável, mas também os outros fatores da obrigatoriedade da entrega da declaração. A nova tabela do Imposto de Renda, que entrou em vigor a partir de 1º de maio de 2023 e possui cinco faixas de renda, com alíquotas progressivas além da faixa de isenção, que vão de 7,5% até chegar a 27,5%.

A tabela de Imposto de Renda da Pessoa Física estava congelada desde 2015 e, com esta correção anunciada, mudou apenas a faixa de isenção, que subiu de R$ 1.903,98 para R$ 2.112,00, o que, na prática, deixa isento de imposto de renda todos aqueles que ganham até R$ 2.640,00 por mês. Porém deve-se ficar atento e não confundir com o valor de isenção para a declaração de imposto de renda 2023, ano calendário 2022, que segue o valor anual de R$ 28.559,70 para 2022.

(JOC): O que mais é preciso saber?

(MM): É recomendável que o contribuinte não deixe para a última hora, pois o prazo de entrega é até quarta-feira (31/05). E lembre-se, você deve guardar os papéis por no mínimo cinco anos, caso a Receita Federal peça para você comprovar a veracidade das informações.

A restituição do imposto será dividida em cinco lotes, com as seguintes datas de pagamento:

1º Lote: 31 de maio;

2º Lote: 30 de junho;

3º Lote: 31 de julho;

4º Lote: 31 de agosto e

5º Lote: 29 de setembro.

Os primeiros beneficiados são os contribuintes que se encaixam nas prioridades legais: maiores de 60 anos, portadores de deficiência e professores. A partir daí, a ordem para os pagamentos é determinada pela ordem de entrega das declarações, quem declara primeiro, recebe a restituição antes.

Para saber se a restituição está disponível, o contribuinte deve acessar a página da Receita na internet e clicar na opção “Meu Imposto de Renda”. Em seguida, basta clicar em “Consultar a Restituição”.

Na dúvida, procure ajuda de um profissional.

Voltar para matérias